マネーファーム(MoneyFarm)は、少額からファームチケットと呼ばれる案件に投資してコツコツを収入を得ることができるプラットフォーム。

マネーファームまとめ

- 運営会社は株式会社Relicホールディングスの子会社

- 年利8%以上の高い利回りを期待できる

- 運用期間が比較的短い(数ヶ月程度)傾向にある

- 出資金額は1口1万円から

- 現在、投資家の元本毀損なし

そんなマネーファームですが、公式サイトの情報が簡素であったり仕組みが難しそうなことから、怪しさがあるのも事実です。

この記事では、マネーファームで実際に投資をしてみた筆者が運営会社の情報や仕組み。

メリットや事前に知っておくべきリスクについてご紹介します。

ぜひ、投資判断の参考にしてください。

公式サイトにて新規案件募集中

現在公式サイトでは、10つの新規ファームチェットの募集が行われています。

年間利回りは8%以上となっています。

この機会を逃さないようにしましょう。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

1. マネーファーム(MoneyFarm)の概要について

マネーファームは、株式会社3rd Economyが運営するトークン債権化プラットフォーム。

運営会社が組成する案件に投資することで、投資した金額に応じて一定の利益(分配金)を得られる仕組みです。

<マネーファームの概要表>

| 運営会社 | 株式会社3rd Economy |

| 最低投資金額 | 1万円から |

| 期待利回り | 年利8%程度 |

| 振込手数料 | 投資家負担(銀行によって異なる) |

| 出金手数料 | 無料 |

| 案件の途中解約 | 不可 |

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

2. マネーファームは怪しい?詐欺?運営会社の安全性はどう?

マネーファームは、株式会社3rd Economyが運営していますが、株式会社3rd Economyは株式会社Relicホールディングスの子会社です。

ですので、実質的な経営権は株式会社Relicホールディングスと言えます。

株式会社Relicホールディングスは従業員300名を超える企業であり、国内最大のクラウドファンディング「CAMPFIRE」を運営する株式会社CAMPFIREとの合同会社株式会社CAMPFIRE ENjiNEなど、主にSaaSの領域にて10社以上の子会社を抱えています。

【株式会社Relicホールディングスの会社概要】

| 商号 | 株式会社Relicホールディングス (Relic Holdings Inc.) |

| 設立 | 2021年9月 |

| 所在地 | 〒150-6019 東京都渋谷区恵比寿4丁目20番3号 恵比寿ガーデンプレイスタワー19F |

| 代表取締役CEO | 北嶋 貴朗(LinkedInのURL) |

| 資本金 | 5,000万円 |

| 公式ホームページ | https://relic-holdings.co.jp |

マネーファームの運営を行う株式会社3rd Economyは株式会社Relicホールディングスの子会社として設立され、主にブロックチェーンテクノロジー等を活用したサービスの提供を行います。

株式会社3rd Economyは代表取締役を含め金融業界で豊富な知見を持っているメンバーを集めています。

特に代表取締役である橋本氏は融資型クラウドファンディング「クラウドバンク」を運営する日本クラウド証券株式会社の元代表取締役です。

調査結果から、マネーファームは運営母体が株式会社Relicホールディングスと大きく、経営メンバーについても信頼性が高い人材を揃えていることから、詐欺である可能性は低いでしょう。

【株式会社3rd Economyの会社概要】

| 商号 | 株式会社3rd Economy |

| 設立 | 2023年8月 |

| 所在地 | 〒150-6019 東京都渋谷区恵比寿4丁目20番3号 恵比寿ガーデンプレイスタワー19F |

| 代表取締役 | 橋村 純(STARTUPDBのURL) |

| 取締役副社長 | 倉田 丈寛 |

| 法律顧問 | TMI総合法律事務所 |

| 公式ホームページ | https://relic-holdings.co.jp/group/3rdeconomy |

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

3. なぜ、高リターンなのか?そもそも金銭債権とは?

マネーファームの特徴として、年率8%を超えるリターンがあります。

この年率8%という数字は一般的な投資と比較すると高めなので怪しいと感じる方もいらっしゃると思います。

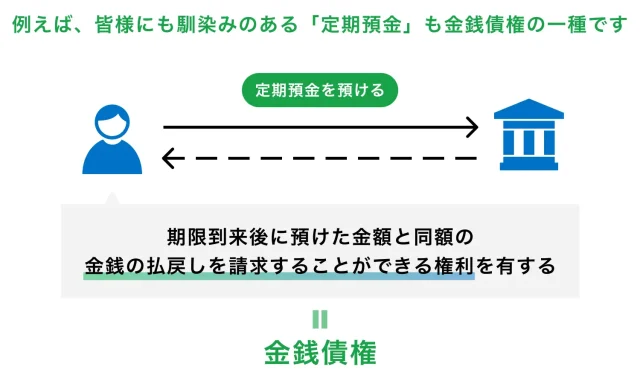

この数字を理解する上では、マネーファームで投資を行う金銭債権という商品性を理解する必要があります。

金銭債権とは、「金銭の給付を目的とする債権」です。

例えば、定期預金も金銭債権です。債権者である私たち預金者は、期限到来後いつでも預けた金額と同額の金銭の払戻しを請求することができる権利を有しています。

給料もまた金銭債権です。

月末まで働いた給料が翌月中に支払われます。

給料が振り込まれるまでの間、会社から給料を受け取れる権利(金銭債権)を保有していることになります。

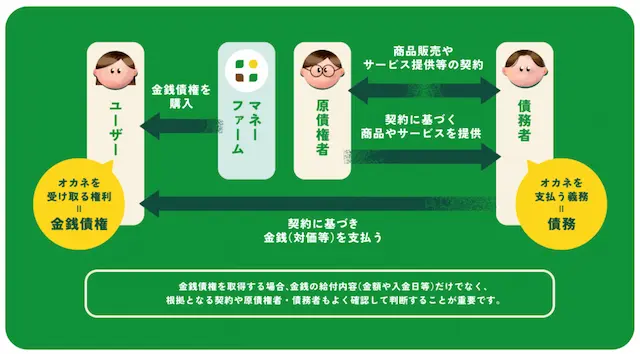

ここで重要になるのが、なぜ金銭債権を売買するニーズがあるのかです。

例えば、A社がB社から1億円の受注を受けて、その支払いが1年後とします。

この場合、A社はB社から1億円を受け取れる金銭債権を有しているわけですが、資金が半年でショートしてしまうとします。

そこで、A社はC社と金銭債権の譲渡および手数料を支払う契約を結び、C社から現金を受け取ることができます。

このC社の役割を果たしているのがマネーファームです。

このような金銭債権の売買を行っているサービスはファクタリングとも呼ばれます。

マネーファームはA社のような現金が欲しい企業に対して、クラウドファンディング形式でお金を集め金銭債権の譲渡と手数料を受け取ります。

そして、債務者から金銭の支払いがあったタイミングで投資家に元本の返還と手数料(利回り)の一部を分配します。

マネーファームの特徴として比較的短期運用(数ヶ月程度)の案件が多い理由もこの金銭債権にあります。

また、調べたところ一般的な3社間ファクタリングの手数料相場は月利1%以上(年利換算12%以上)となっており、マネーファーム利回りの適正値を計る上での参考になると思います。

ファクタリングの手数料(利回り)は債務者の信頼性に基づいて変わります。

債務者の信頼性が高いほど未回収のリスクが下がるため、手数料は相対的に低くなる傾向にあります。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

4. マネーファームをやってみた!その投資判断理由も紹介

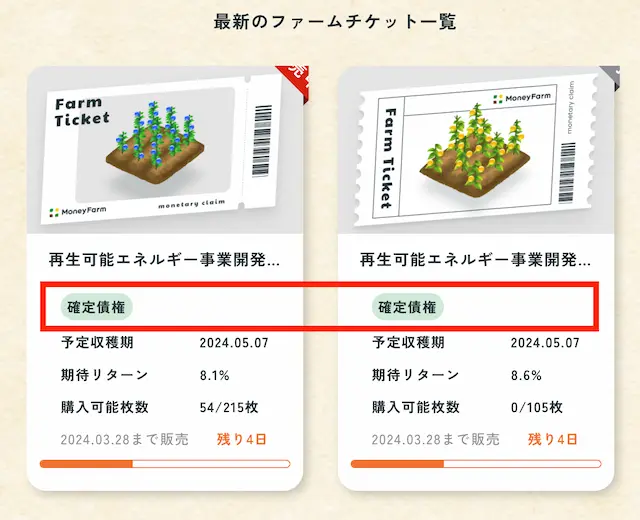

サービス等を詳しく調査して、実際に私はマネーファームの下記案件に投資してみました。

| 案件名 | 期待リターン(年利) | 運用想定期間 | 債務者(※) | 金銭債権の種類 |

|---|---|---|---|---|

| 再生可能エネルギー事業開発支援#1ファームチケット | 8.1% | 約1.5カ月 | 国内電力会社A | 確定債権 |

| 再生可能エネルギー事業開発支援#2ファームチケット | 8.6% | 約1.5カ月 | 国内電力会社B | 確定債権 |

※債務者の公表はマネーファームの規約で禁止されています。具体的な債務者企業名はマネーファームの会員登録後「債権情報」から無料で閲覧できます。

実際に投資を行うと上記のように農場に種が植えられます。

私の投資判断理由

※あくまで個人的な判断理由であり、同様に投資することで将来の利益を保証するものではありません。参考程度にご覧いただき、最終的な投資判断は個人にてお願いします。

最初はプラットフォームの公式ページから得られる情報が少ない(改善ありだと思います)ので怪しさも感じましたが、投資した決め手は情報開示の透明性の高さにあります。

マネーファームでは債務者及び債権者の情報開示が行われています。

マネーファームでは債権者の金銭債権を買い取るため、特に重要なのは債務者の信頼性です。

具体的には、債務者が期間内に倒産せず支払いを履行するかどうかが投資判断のポイントです。

今回の2案件の債務者についてですが、知名度が高い電力会社でした。そのため1.5ヶ月という短期間での倒産可能性は低いと判断しました。

また、今回の金銭債権の種類が確定債権だったことも好ポイントでした。

そもそも金銭債権には、下記3種類があります。

- 確定債権・・・権利履行に必要な業務が遂行されており、将来の権利履行が確定している債権

- 将来債権・・・権利履行に必要な業務が遂行されていない債権

- 集合債権・・・確定債権と将来債権をまとめた債権

元本保全性が高いのは確定債権です。

将来債権の元本保全性は確定債権に劣ります。

今回の案件については確定債権であり、債務者からの支払いを待つだけの状況なので、債務者の信頼性が投資判断のポイントでした。

有名な電力会社であり、履行期間が1.5ヶ月先という短期であったことから倒産可能性は低いと判断し投資判断を行いました。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

5. マネーファームで投資を行うメリット

マネーファームで投資を行う点に関しては、下記のメリットが挙げられます。

メリット一覧

- 金銭債権という一般的な投資家が投資できない金融商品に投資ができる

- 株やFXのように相場の動きに左右されず、安定的なリターンを得られる

- 年利8%以上の高い利回りを期待できる

- 短期運用なので、資産が早めに戻ってくる傾向にある

- 情報開示がしっかりされているので投資判断をしやすい

特筆すべき点は、金銭債権に投資ができる点でしょう。

金銭債権の売買の利益(手数料)は今までファクタリングサービス企業が独占していましたが、マネーファームの仕組みで一般投資家も参入できるようになりました。

トークン化で小口の投資を実現

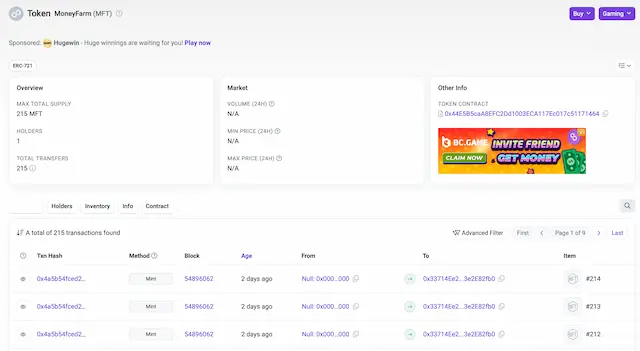

金銭債権を一般の投資家でも投資できるようにできた要素としてトークン化(ブロックチェーンの活用)があります。

具体的には金銭債権1万円ごとにトークン(NFT)を発行。このトークン化された金銭債権を販売しています。

このように実物資産と紐づいたトークンのことをRWA(Real World Asset)トークンと言います。

バックグラウンドの仕組みなので正直知らなくても投資はできます。

ちなみにブロックチェーン上で実際にトークンが発行されているか確認したところしっかりトークンが確認できました。

コントラクトアドレス:0x44E5B5caA8EFC2Dd1003ECA117Ec017c51171464(引用:Polygonscan)

また、案件の情報開示がしっかりされている点も良いです。

投資判断を行う上では、支払いを行う債務者の経営状況が重要です。どの企業から権利が履行されるかわかるのは良いポイントです。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

6. マネーファームで投資する前に押さえておきたいリスク

マネーファームは元本保証ではありません。

そのため、投資を行う際は事前にしっかりリスクを把握しておく必要があります。

メリットと合わせて理解しておくことで、納得した投資判断を行うことができます。

リスク一覧

- 法律リスク

- 運営会社の倒産リスク

- 債務者の倒産リスク

- 債権者の債務履行リスク

- 流動性リスク

- <補足>確定申告について

順番に解説していきます。

リスク1. 法律リスク

マネーファームのスキームは新しいスキームであることから、現在は特にライセンスなどが必要ないようですが、プラットフォームとして人気になれば今後ライセンスが必要となりサービス継続が困難になる可能性があります。

この点としてマネーファームはTMI総合法律事務所を顧問として置いています。また、運営チームも融資型クラウドファンディング(第二種金融商品取引業)に関わったメンバーがいることから、金融庁と掛け合って調整していくものと考えます。

リスク2. 運営会社の倒産リスク

運営会社が破綻してしまうとサービスが続けられず、投資したお金(元本)が帰ってこない可能性があります。

また、未上場企業である点にも注意が必要です。

未上場企業のデメリットは財務情報を把握しにくい点です。また公開している場合もありますが、上場企業のように監査法人等第三者の目が入っていないため、開示情報の信憑性が確かでない点にあります。

リスク3. 債務者の倒産リスク

例えば、6ヶ月後に支払いが行われる場合、その間に支払いを行う債務者が破綻した場合元本を毀損する可能性があります。

事前に、債務者の公式ホームページなどを拝見し、期間内に破綻しないかを確認することが重要です。

リスク4. 債権者の債務履行リスク

投資する金銭債権が特に将来債権の場合注意すべき点として、債務者の倒産リスクに加えて、債権者がしっかり業務を履行するかの確認も必要です。

債権者が業務を履行できなかった場合、元本を損失する可能性があります。

事前に、債務者及び債権者の公式ホームページなどを確認することが重要です。

リスク5. 流動性リスク

マネーファームの案件には、あらかじめ運用期間が設定されています。

株式や投資信託は好きなタイミングで売買できるので、お金が必要になったり、他の金融商品に投資したい時はいつでも売却して現金化することができますが、マネーファームの場合、運用期間中は元本を引き戻すことができません。

したがって、実際に投資する際は生活に必要のない余裕資金で投資することが重要です。

<補足>確定申告について

マネーファームの利益は雑所得に該当します。

そのため、サラリーマンでも年間で20万円以上の副業利益がある方は原則確定申告が必要です。

確定申告の方法については、お近くの税理士もしくは税務署もしくは国税庁にお問い合わせください。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

7. マネーファームをオススメできる人は?

マネーファームのメリットや起こりうるリスクを理解することで、おすすめできる人が分かります。

こんな方におすすめ

- 高い利回りを期待したい方

- 短期運用の商品が好みの方

- 金銭債権に投資したい方

マネーファームの利回りは8%以上と比較的高めなのが特徴です。

また、運用期間は短期のものが多いのも特徴です。そのため元本を早めに回収したいという方におすすめです。

金銭債権に投資できる方法は今までほぼなかったので、金銭債権の特徴を把握し上で興味がある方におすすめです。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

マネーファームまとめ

マネーファームについて解説しました。

マネーファーム(MoneyFarm)は、少額からファームチケットと呼ばれる案件に投資してコツコツを収入を得ることができるプラットフォーム。

マネーファームまとめ

- 運営会社は株式会社Relicホールディングスの子会社

- 年利8%以上の高い利回りを期待できる

- 運用期間が比較的短い(数ヶ月程度)傾向にある

- 出資金額は1口1万円から

- 現在、投資家の元本毀損なし

上記を踏まえて、下記のような方におすすめなサービスです。

こんな方におすすめ

- 高い利回りを期待したい方

- 短期運用の商品が好みの方

- 金銭債権に投資したい方

投資する際は下記リスクをしっかり把握して下さい。

リスク一覧

- 法律リスク

- 運営会社の倒産リスク

- 債務者の倒産リスク

- 債権者の債務履行リスク

- 流動性リスク

当記事があなたの投資判断の役に立てば幸いです。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

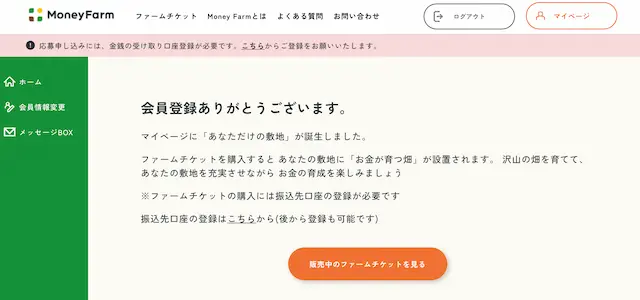

<補足>マネーファームの登録方法

登録は非常に簡単です。

下記よりマネーファーム公式サイトにアクセスして「無料会員登録」をタップします。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。

個人情報を入力します。

完了です。

投資を行うには出金用の口座情報も登録する必要がありますので、登録しておきましょう。

※サービス概要やキャンペーン条件は、マネーファーム公式サイトで必ずご確認ください。