CMでも話題!抜群の知名度を誇る全自動でおまかせの資産運用ができるサービス「ウェルスナビ」。

ウェルスナビは1万円という少額から誰でもほったらかしで資産運用ができます。

しかしながら、ネットには

- ウェルスナビはやめたほうがいい

という声が多い印象を受けます。

これらを踏まえて、この記事では実際にウェルスナビを6年以上続けている私が

- ウェルスナビがやめたほうがいいと言われているひどい理由や悪い評判

- 実際に大損や失敗したのか?筆者の生の運用実績

- それでも、筆者がウェルスナビを今も続けている理由

を解説します。

キャンペーンを利用したウェルスナビを1番お得な始め方

今なら当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」を実施中。

上記キャンペーンを活用してお得にウェルスナビを利用開始する方法は下記です。

- 当サイト経由でウェルスナビを始めて「タイアッププログラム」と「積立開始プログラム」を適応し、現金1,500円以上もらう

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

※詳細のキャンペーン・プログラムの条件は、ウェルスナビ公式サイトで必ずご確認ください。

1. 1分でわかるウェルスナビ(WealthNavi)の概要

ウェルスナビは2016年にサービス提供開始。誰でも完全おまかせで資産運用ができるサービスです。

投資する際、時間や手間のかかる「資産運用方針の決定・銘柄の選定・売買・メンテナンス」をすべて自動でしてくれるので、忙しい人でも放ったらかしで将来のための資産運用を始められます。

メモ:ロボアドバイザーとは?

ウェルスナビのように資産運用における一連の作業を、ITやテクノロジーなどを用いたアルゴリズムにて全自動で行ってくれるサービスのことをロボアドバイザーと言います。

さまざまな企業がロボアドバイザーを提供するなか、ウェルスナビは2024年現在、預かり資産1兆円以上(※1)・運用者数38万人以上(※2)と人気No.1のロボアドバイザー(※3)となっており信頼感があります。

※1 2024年1月11日時点

※2 2023年9月末時点の運用者数

※3 一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年9月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年12月時点)

【ウェルスナビの概要】

| 企業名 | ウェルスナビ株式会社 ※東証グロース市場上場企業(7342) |

| サービス開始日 | 2016/7 |

| 投資するファンド | 約8種類 |

| ロボアドバイザータイプ | 投資一任運用型 |

| 預かり資産手数料 | 1.1% (現金部分を除く、年率、税込) |

| 投資商品の手数料 | 年率0.08〜0.13% ※ETFの信託報酬 |

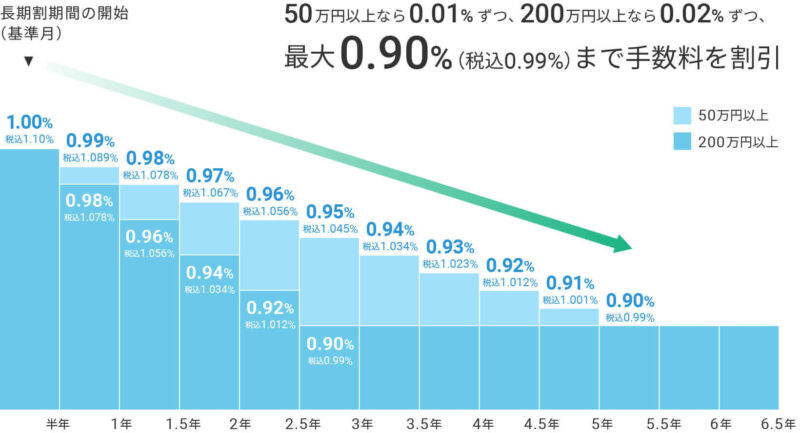

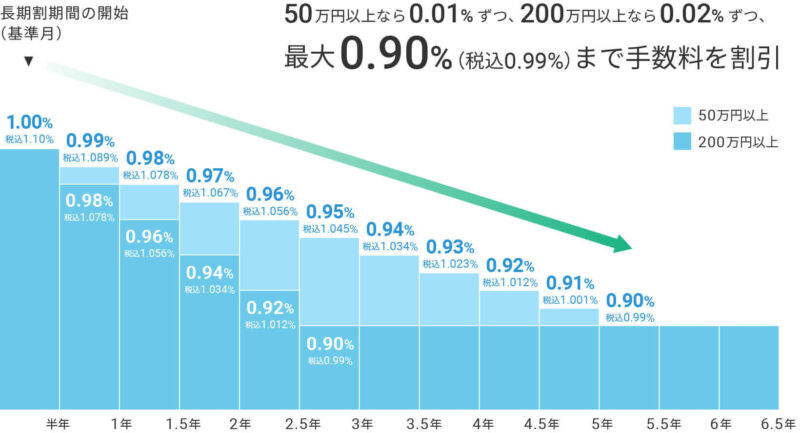

| 手数料割引 | 50万円~200万円未満:6か月毎に-0.01% ※200万円以上 :6か月毎に-0.02% (年率,税込) |

| 最低投資金額 | 1万円 |

| 最低積立金額 | 1万円〜 |

| NISA対応 | ◯新NISA |

| 入金手数料 | クイック入金対応の場合無料 <クイック入金対応銀行一覧> ・三井住友銀行 ・みずほ銀行 ・三菱UFJ銀行 ・住信SBIネット銀行 ・ソニー銀行 ・イオン銀行 ・auじぶん銀行 |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要(源泉徴収ありの特定口座の場合) |

| スマホアプリ | あり(iOS/Android) |

2. ウェルスナビの運営会社は怪しい?安全性を検証(取材しました)

ウェルスナビは東証グロース市場上場企業であるウェルスナビ株式会社が運営しているので経営基盤はしっかりしています。

最新ニュース(2024年2月13日更新)

三菱UFJフィナンシャル・グループ(FG)は投資一任サービスのロボットアドバイザー(ロボアド)最大手のウェルスナビに約150億円出資を発表しました。

これによりウェルスナビの経営基盤はより強固なものとなりました。

参考:日経新聞(https://www.nikkei.com/article/DGXZQOUB06DQY0W4A200C2000000/)

また、経営者が顔を出しており、誰が責任を持って運用するのかを明らかにしています。

特にCEOである柴山氏は財務省の元官僚というキャリアかつ、10兆円の規模の資産運用業務に携わった経験がある超エリートです。

- 柴山和久氏(代表取締役CEO):日英の財務省で合計9年間、予算、税制、金融、国際交渉に参画する。その後、マッキンゼーでは、ウォール街に本拠を置く機関投資家を1年半サポートし、10兆円規模のリスク管理と資産運用に携わる。次世代の金融インフラを構築したいという想いから、2015年4月にウェルスナビを創業。東京大学法学部、ハーバード・ロースクール、INSEAD卒業。ニューヨーク州弁護士。

- 廣瀬学氏(取締役CFO):ドイツ証券株式会社に入社後、資金調達やM&Aアドバイザリー業務に従事。2014年にソーシャルアプリの開発・運営事業を展開する株式会社トライフォートに入社し、取締役CFO兼コーポレート本部長を務める。その後、クレディ・スイス証券株式会社を経て、2019年1月にウェルスナビに参画。

- 牛山史朗氏(執行役員):WealthNaviの提供するウェルス・マネジメントの核(コア)となる、中立的で客観的な金融アルゴリズムの開発をリードしている。ウェルスナビ参画以前には、三菱UFJ信託銀行で個人向けの資産運用アドバイスなどを担当した後、野村證券にてグローバルな投資戦略の開発などを行う。京都大学大学院情報学研究科で金融工学を専攻。

- 藤本幸彦氏(社外取締役):京都大学法学部卒業、公認会計士・税理士・国際経営学修士(MIM)。東海銀行(現三菱UFJ銀行)国際本部、ロンドン支店等での勤務を経て、中央新光監査法人にて監査業務に従事。中央クーパース・アンド・ライブランド税務事務所を経て、税理士法人プライスウォーターハウスクーパース(現PwC税理士法人)においては、銀行・証券会社・資産運用会社等の金融業や金融商品・金融取引の会計・税務コンサルティングなどに従事し、パートナー、金融部部長、理事を歴任。現在、隼あすか法律事務所顧問、ヘルスケア&メディカル投資法人監督役員などを務める。『基礎解説 証券化の税務』(中央経済社・共著)、『投資ストラクチャーの税務』(税務経理協会・共著)など著書多数。

公式サイトにて上記含め計8人の経歴記載あり

【ウェルスナビ株式会社の概要】

| 住所 | 〒150-0002 東京都渋谷区渋谷2-22-3 渋谷東口ビル9F |

| 役員一覧 |

|

| 資本金 | 39億6,578万4,950円 ※2023年12月31日現在 |

| 登録 | 金融商品取引業者 関東財務局長(金商)第2884号 資金移動業者 関東財務局長 第00071号 |

| 加入協会 | 日本証券業協会 一般社団法人 日本投資顧問業協会 一般社団法人 日本資金決済業協会 |

当サイトはウェルスナビ株式会社に直接取材を行いました。

-

【取材】ウェルスナビ株式会社社執行役員 | 陰の立役者が語るウェルスナビの未来図!

続きを見る

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

3.【毎月更新】失敗や大損した?ウェルスナビを6年以上続けた実績を公開!

次に、ウェルスナビの運用実績について見ていきましょう。

実際にどのぐらいの利回りを出せるのか、ウェルスナビ公式サイト掲載の利回りや6年以上積立投資を続けた「筆者の運用実績」を公開します。

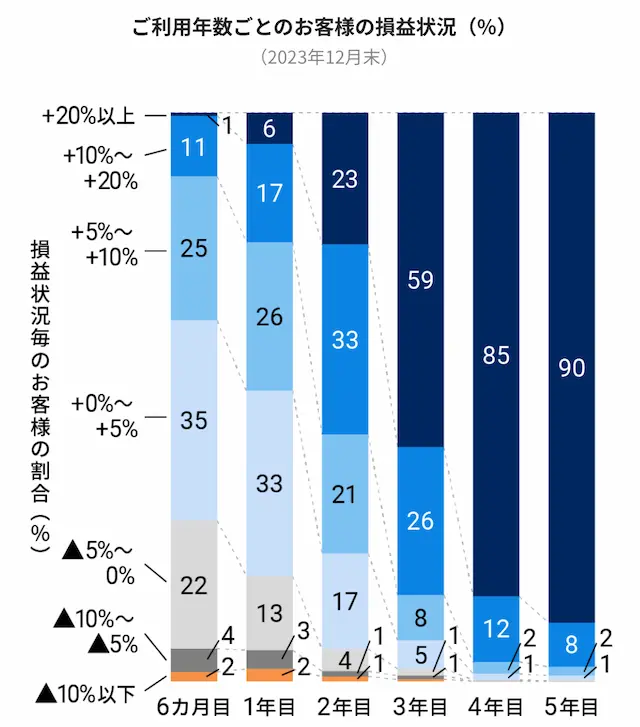

【公式サイトから引用】ウェルスナビユーザー全体の損益状況

(参考データ:https://www.wealthnavi.com/data/situation)

(参考データ:https://www.wealthnavi.com/data/situation)

ウェルスナビ公式サイトが公開しているデータによると、

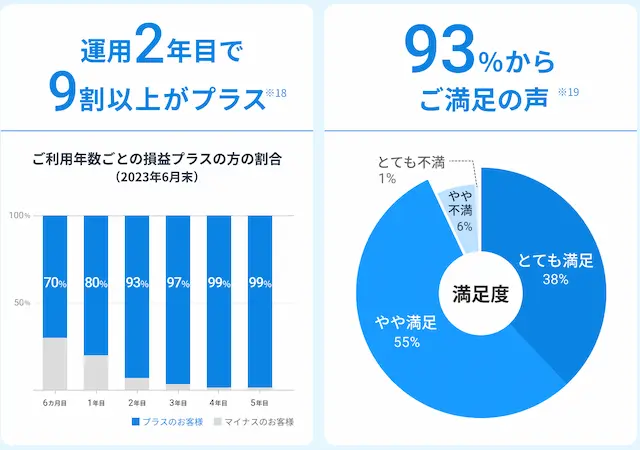

- 2年以上利用している利用者の9割以上がプラスの運用成績

- 5年以上運用を続けている利用者の99%がプラスの運用成績

- 5年以上運用を続けている利用者の約9割が20%以上プラスの運用成績

(2023年12月末時点)

この結果から下記の傾向があることがわかります。

- 2年以上利用すればプラスの運用実績で安定する

- 5年以上運用すれば大きく儲かる可能性が高い

ウェルスナビ6年目の運用実績を公開(2024年4月2日更新)

実際に私の運用実績もウェルスナビ利用者の傾向と合致しています。

- 運用開始から2年半以降はマイナスにならなかった

- 運用開始3年3ヶ月で運用実績が20%を超えた

ここからは私の実際の運用実績について見ていきます。

私は2017年11月に10万円からウェルスナビで投資を始めました。

毎月1万円(最初のうちは毎月2万円)をコツコツ積立投資しています。

現在の投資元本(107万円)に対する運用実績は、+71.63%(76万円以上の利益)です。

<私の実績推移の様子>

<私の過去の運用実績一覧表>

| 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

| 1月末 | 56.74% | 34.57% | 34.56% | 18.04% | 8.50% | -2.96% | 3.13% | |

| 2月末 | 65.12% | 35.70% | 32.21% | 21.70% | 0.17% | 1.07% | -0.06% | |

| 3月末 | 71.41% | 34.76% | 38.81% | 28.40% | -12.16% | 1.10% | -3.96% | |

| 4月末 | 運用中 | 39.41% | 41.54% | 31.24% | -4.62% | 4.21% | 0.01% | |

| 5月末 | 40.13% | 35.74% | 34.19% | -0.64% | -3.14% | 0.01% | ||

| 6月末 | 49.18% | 33.65% | 34.85% | 2.21% | 1.55% | -0.01% | ||

| 7月末 | 52.98% | 36.46% | 33.62% | 5.18% | 1.76% | 2.78% | ||

| 8月末 | 51.32% | 35.83% | 35.83% | 9.93% | -1.11% | 2.78% | ||

| 9月末 | 47.80% | 28.48% | 31.77% | 6.08% | 1.18% | 3.21% | ||

| 10月末 | 45.45% | 37.11% | 39.69% | 3.30% | 5.11% | -4.60% | ||

| 11月末 | 52.66% | 39.68% | 36.31% | 13.10% | 6.71% | -1.62% | 1.29% | |

| 12月末 | 52.61% | 26.93% | 40.44% | 16.89% | 8.26% | -9.60% | 2.91% |

上記の私の運用実績をまとめると

- 運用開始から3年(36ヶ月)のうち、月末実績がマイナスだった月は12回あったが、

- 運用開始から4年目以降は一切元本割れすることなく、

- 結果として、年率平均利回り約10%

私がウェルスナビを続けている理由

ウェルスナビで6年以上積立投資をしています。

コロナショック等で一時的な損失はありましたが、愚直に投資を続けることで、結果として大損や失敗することなく高い運用成績となりました。

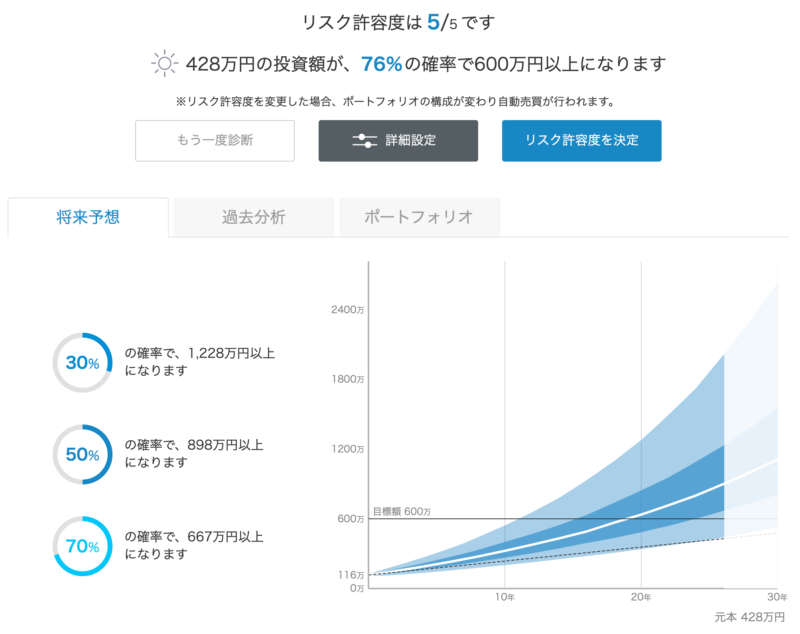

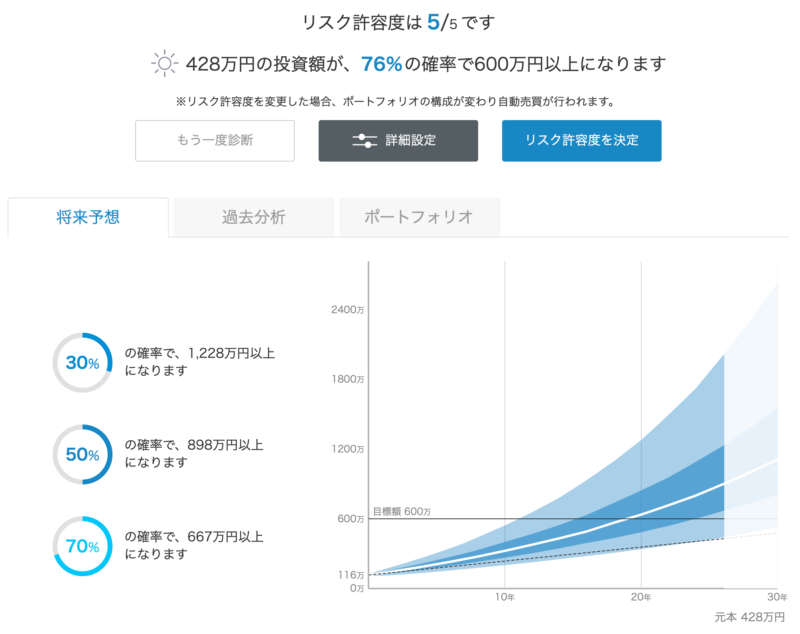

※画像はイメージです。最新の診断結果はウェルスナビ公式でご確認ください。

私の場合の現在の資産予想を見てみると、このまま毎月1万円を積立していくと、20年後には76%の確率で600万円以上になる見込みです。

これまで積立投資をしてきて、実際に計画通り資産形成ができています。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

4.ウェルスナビの悪い評判!やめたがほうがいいと言われるひどい理由

ウェルスナビが2023年に行ったユーザー・アンケートでは、満足度は全体の93%。

つまり、ほとんどの方が不満なくウェルスナビを使っています。

しかし一方で、約7%の人はウェルスナビに不満を感じているようです。

どのような不満を感じているかをX(旧:Twitter)を使って調査したところ、下記の意見がありました。

- 手数料が高すぎるからやめたほうがいい

この手数料が高いという点は、やめた理由や、ひどいと言われる悪い評判のもととなっているようです。

ウェルスナビを解約しました。年1%の手数料はけっこうデカい。

— ゆうさん@レザクラ🐂&投資💹 (@tsukatch2010) May 16, 2021

確かな実績が出ているウェルスナビですが、やめたほうがいいと言われる理由について解説します。

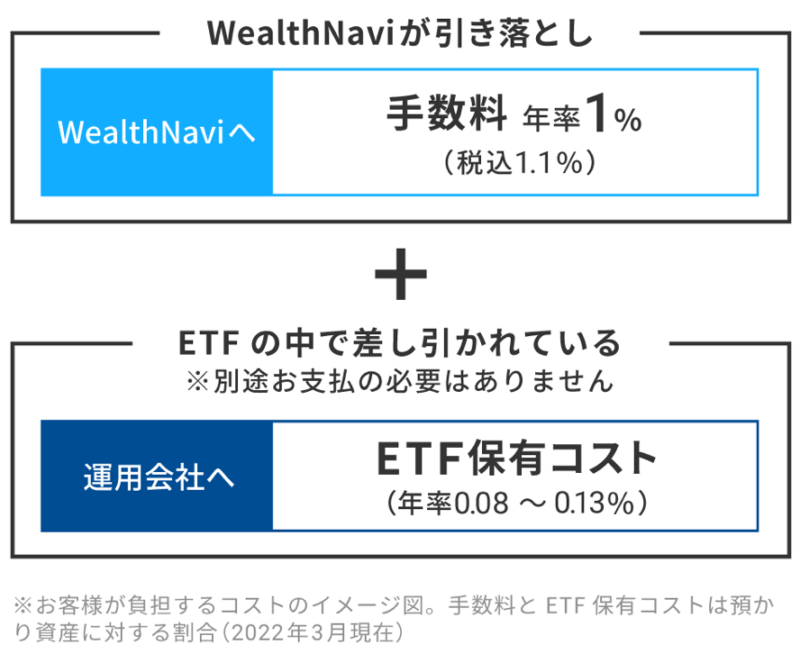

理由:手数料がかかる

ウェルスナビは投資の知識があり、自分なりの投資根拠を考えられる人にとっては投資効率が悪いです。

なぜなら、ウェルスナビでは、投資商品の保有コスト(年率0.08〜0.13%程度)の他に、投資一任手数料が別途発生するからです。

この投資一任手数料は言わば、投資をウェルスナビのおまかせする代わりに支払う手数料。

具体的には、預かり資産の1.1%(現金部分を除く、年率、税込)です。

自分で銘柄選定ができる人は、この手数料1.1%(現金部分を除く、年率、税込)が必要ないので非効率と考える傾向にあります。

ただし、ここから紹介する人にとっては手数料を払ってでもおすすめできます。

そこで、ウェルスナビがおすすめな人について具体的に解説します。

手数料以上のメリットがある人①:「何に投資すればいいか分からない」投資未経験者

ウェルスナビは「何に投資したらよいか」の銘柄選定で悩む必要がありません。

自分で投資(銘柄選定)できない・分からない方は、投資の知識不要で全て任せられるウェルスナビがおすすめです。

なぜなら、ウェルスナビなら

- 自分に適したリスクで

- 少額1万円から

- 安定した資産運用

ができるからです。

この理由を(新)NISA制度の代表例と比較しながら解説していきます。

| ウェルスナビ | NISA (※株式に100%投資する場合) | |

| リターンの安定性 | ◎ | ◯ |

| リターンへの期待度 | ◯ | ◎ |

| リスク(値動きの不確実性) | 低〜中 ※個人のリスク許容度により変動 | 大 |

| 手数料 | あり:1.1%(税込) | なし |

| 始めやすさ | 全自動 | 銘柄選定が必要 |

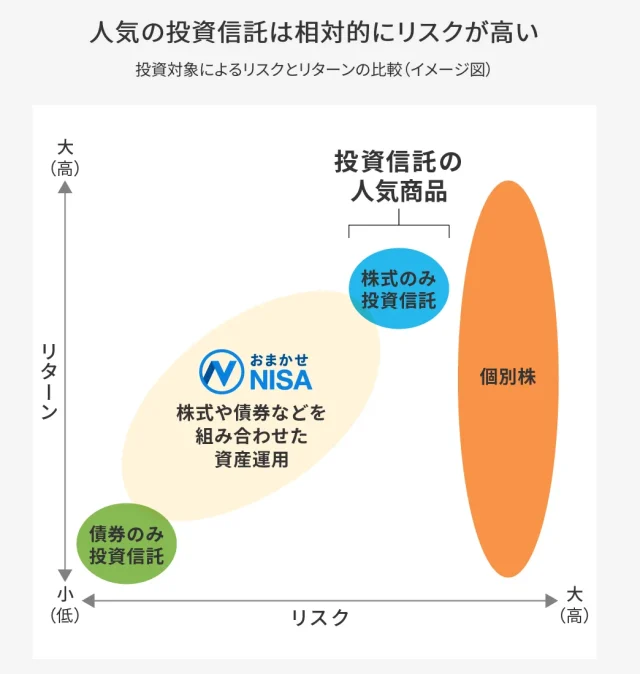

例えば、NISAで投資を推奨されている代表的な銘柄(投資信託)として、米国の株価指数S&P500に連動する「eMAXIS Slim 米国株式(S&P500)」など株式に100%投資する投資信託があり、過去の実績が高いことから人気を集めています。

しかし、S&P500銘柄に投資した場合、「米国だけ」「株だけ」と集中投資になってしまいます。

そのため、高いパフォーマンスを期待できる分、銘柄の資産配分に偏りがあり、金融危機による下落が起きた際、大きな損失を抱えるリスクがあります。

<S&P500はコロナショックで約40%下落した>

(引用:https://jp.investing.com/indices/us-spx-500-chart)

(引用:https://jp.investing.com/indices/us-spx-500-chart)

なぜリスクが高いと安定的じゃないの?

投資商品のリスクが高いと、投資するタイミングを間違えた場合、元の水準に戻るのに5〜10年程度かかる場合があるからです。

(引用:Yahoo.ファイナンス)

上記は、2005年から2016年のNYダウ(米国の株式市場の全体的な値動きを示す代表的な株価指数)の価格推移です。

2007年に最高値を更新して、そのあとリーマンショックで大暴落しました。そして、なんと2007年水準の価格に戻るまで6年程度の歳月がかかっています。

そこで、ウェルスナビのように株以外の資産にも分散投資しておけば、損失を減らせる可能性があります。

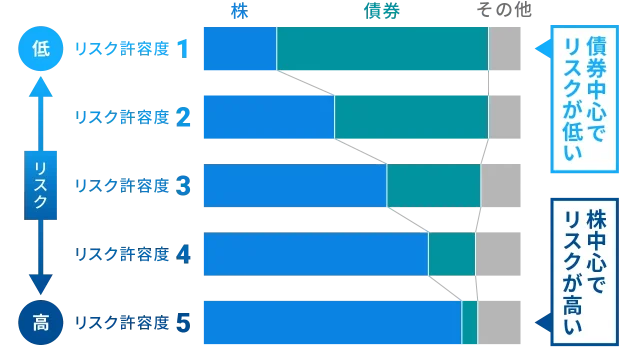

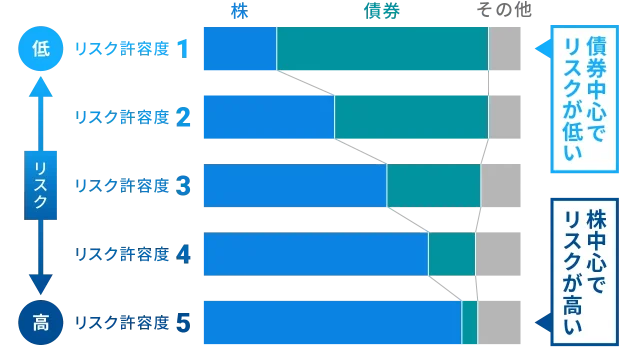

そもそも、どれくらいの損失なら心理的に耐えられるかを相対的に測る指標である”リスク許容度”は個人によって異なります。

そのため、投資する商品の資産配分の比率を個々に調整する必要があります。ウェルスナビでは1から5までの5段階でリスク許容度を簡単な診断を踏まえて設定できるようになっており、許容度が上がるほど株式の比率が高くなりリスクも高くなります。

下記はウェルスナビとS&P500のリスク水準(想定)の比較です。

<リスク水準(想定)の比較>

| リスク水準 | |

|---|---|

| ウェルスナビ リスク許容度1 | 約8.5% |

| ウェルスナビ リスク許容度2 | 約10.3% |

| ウェルスナビ リスク許容度3 | 約12.4% |

| ウェルスナビ リスク許容度4 | 約14.4% |

| ウェルスナビ リスク許容度5 | 約15.5% |

| S&P500 | 約18.0〜22.0% |

S&P500の方がウェルスナビよりもリスクが高くなっています。

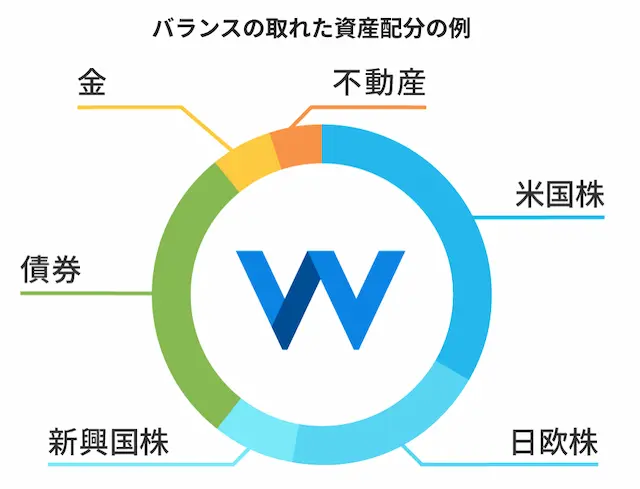

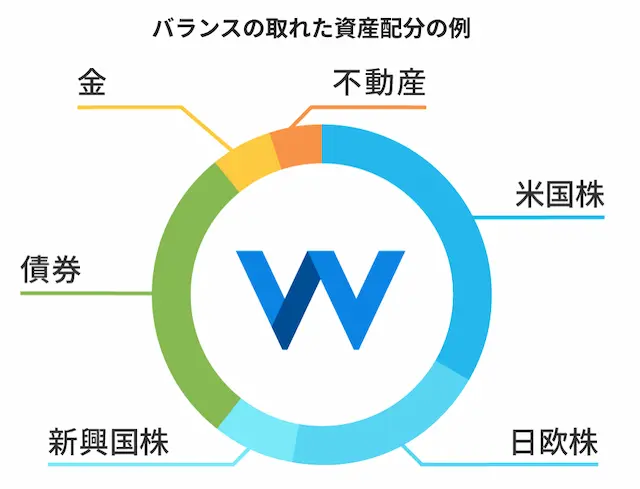

これはウェルスナビは、株だけでなく、債券や金、不動産といったさまざまな資産にバランスよく分散し、個人に合わせて投資の値動きの大きさ(リスク)を調整しているからです。

下記はウェルスナビとS&P500の投資対象の比較です。

| ウェルスナビ ※リスク許容度3の場合 | S&P500 | |

|---|---|---|

| 米国株 | 33.5% | 100% |

| 日欧株 | 18.9% | 0% |

| 新興株 | 6.6% | 0% |

| 債券 | 29.0% | 0% |

| 金 | 7.0% | 0% |

| 不動産 | 5.0% | 0% |

ウェルスナビは、ライフステージに合わせた資産形成を目的とし、年齢や目的に合わせてリスク許容度を変更することもできます。

自分で投資(銘柄選定)できない・分からない方は、ウェルスナビなら

- 投資の知識不要の完全お任せで

- 安定的な資産運用を期待できる

ためおすすめです。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

手数料以上のメリットがある人②:(新)NISAでの運用を全て任せたい方

つぎに、NISAを全て任せたいという方は、ウェルスナビの「おまかせNISA」がおすすめです。

NISA制度は、NISA口座での運用なら利益に対する税金がゼロ(通常は20.315%課税)になるお得な国の制度。

ウェルスナビの「おまかせNISA」は、NISA制度に対応したウェルスナビです。

おまかせNISAを利用すると、入金したお金でウェルスナビがNISA口座で自動的に金融商品を買い付けてくれます。

ここで、NISA制度の3つのポイントを解説します。

- つみたて投資枠と成長投資枠があり、それぞれで投資できる金融商品が違う

- 非課税で投資できる金額(非課税枠)が生涯で投資枠が1,800万円

- 投資期間の制限がない

| (新)NISA | ||

| つみたて投資枠 | 成長投資枠 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 投資できる金融商品 | 国が選定した投資信託 | 投資信託・個別株式 |

| 生涯の非課税枠 | 1,800万円 ※成長投資枠だけの場合1200万円まで | |

| 非課税期間 | 無期限 | |

ウェルスナビの「おまかせNISA」を活用することで、ご自身に合わせたリスク許容度で、資産運用を完全お任せできます。

さらに、おまかせNISA(NISA口座)で運用する場合、手数料が年率0.693〜0.733%(税込)に下がります。

| サービス | 預かり資産手数料 (現金部分を除く、年率、税込) |

|---|---|

| おまかせNISA(NISA口座) | 1.1% →0.693〜0.733% ※リスク許容度により変動 ※自動積立機能の利用必要 |

| ウェルスナビ | 1.1% |

手数料を安く、ウェルスナビを利用したい方にもNISA口座(おまかせNISA)での運用がおすすめです。

おまかせNISAについては「おまかせNISAの実績評判は?メリットとデメリットから利用すべきかを徹底吟味」を参考にしてください。

↓お得な始め方の詳細を知る↓

-

ウェルスナビのおまかせNISA口座開設方法!1番お得な始め方も紹介

続きを見る

5. ウェルスナビのメリット!6年投資を続けた筆者がおすすめする理由

6年間投資を続けた筆者が、ウェルスナビをおすすめするメリットを解説します。

メリット一覧

- お任せで安定的な資産運用ができる

- 一人ひとりに合わせた資産運用計画を作成できる

- 自動で積立投資ができるので手間がかからない

- 本格的な資産運用を1万円から始められる

- 税金の最適化で0.5%程度のリターン改善効果を期待できる

- NISAに対応!おまかせNISAを利用すれば税金ゼロ

- 将来のお金に対する不安をウェルスナビに全任せし、他のことに時間を使える

順番にご説明していきます。

(1)お任せで安定的な資産運用ができる

他の投資手法とウェルスナビの運用における特徴を比較した表を作成しました。

| ウェルスナビ | 株式投資 | FX | 仮想通貨 | |

|---|---|---|---|---|

| 投資の知識 | 不要 | 必要 | 必要 | 必要 |

| リターンの安定性 | ◎ | △ | × | × |

| リスク(値動きの不確実性) | 小〜中 | 大 | 大 | 極大 |

長期的な資産運用で安定的にリターンを獲得するならウェルスナビ

資産運用にはリスクが伴い、ハイリスク・ハイリターンを求めるFXや株式投資では大きな損失を生む可能性があります。一方で、長期的な資産運用で安定的にリターンを獲得できるのが「ウェルスナビ」です。

ウェルスナビの資産運用は、世界中の株式等の資産に分散して投資することで、リスク(値動きの大きさ)を抑えつつ長期的に安定したリターンを獲得していく手法です。そのため、働きながら「長い目で資産を大きく育てていきたい」という方にぴったりです。

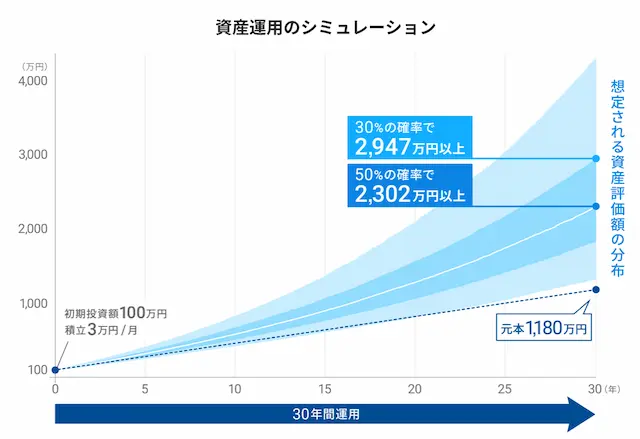

ウェルスナビで資産運用を行なった場合のシュミレーション

※画像はイメージで

※画像はイメージで

ウェルスナビで資産運用をしたときのシュミレーションです。100万円から資産運用を始め、毎月3万円ずつを30年積み立てると、50%以上の確率で1,180万円の資産が2,183万円と約2倍以上になります。

そして、ウェルスナビではプロの投資家が行っている資産運用のプロセスをほぼ全て自動化してくれます。そのため、投資の知識がない方でも、手軽に資産運用を始めることができます。

ウェルスナビを使わずに自分で投資しようとすると、

- 膨大な知識を学んで資産運用方針を立て、

- 時間をかけて投資する銘柄を選び、

- 定期的に相場の状況を見ながら資産のメンテナンスをする

といったことが必要になります。

ウェルスナビはこれらを全て自動化しているので、簡単な3ステップだけで資産運用を始められるのがメリットです。

始める3STEP

- 診断して資産運用計画を立てる

- 口座開設する

- お金を入金する

加えて、ウェルスナビは資産を約50カ国12,000銘柄、株の他にも債券や金、不動産に分散投資しています。

資産を集中させることなく分散することで、短期的には大きなリターンを得る可能性は低くなりますが、大きな損失を出さずリスクを抑えた運用を期待できます。

(2)一人ひとりに合わせた資産運用計画を作成できる

投資は銘柄選定で失敗しやすい

一口に資産運用といっても年齢や投資目的によって、投資すべき銘柄は違います。

銘柄選定が適切にできないと、自分の意図に反してハイリスク・ハイリターンな運用となり、値動きの激しさに耐えられず不安でやめてしまい、結果として資産形成に失敗することがあります。

ウェルスナビの場合

ウェルスナビなら独自のアルゴリズムがプロフィールや資産状況を解析し、一人ひとりにぴったりの銘柄を選定してポートフォリオ(資産配分)を作成してくれます。

ポートフォリオを作るために必要なのは、「年齢・年収・金融資産額・毎月の積立額・資産運用の目的・株価が下落した時の対応」の6つの質問に答えるだけ。

特別な知識は必要なく、無料かつ1分ほどで完了します。

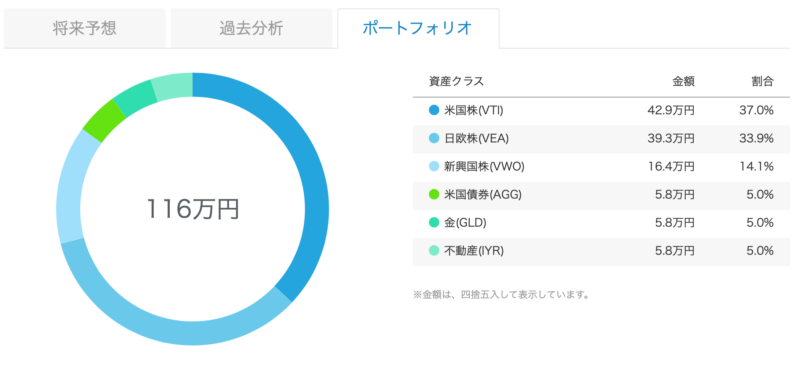

私の場合の資産運用計画

私の場合の現在の資産予想を見てみると、このまま毎月1万円を積立していくと、20年後には76%の確率で600万円以上になる見込みです。

毎月銀行口座に預金しているだけだと、428万円のまま(銀行預金の金利はほぼゼロだから)なので、ウェルスナビで運用したほうが172万円以上も多くなります。

資産構成(ポートフォリオ)を見てみると、アメリカや日欧などの先進国株が70%を占めています。そして、14%はブラジルや韓国などの成長が期待できる新興国の株です。

ウェルスナビはこのように本来面倒な資産運用方針を立てたり、ポートフォリオを作るのを自動化させています。

6つの質問に答えたあと、開設した口座に入金すると、あとはウェルスナビが自動で資産を運用してくれます。

資産配分を自動で理想の状態にメンテナンスしてくれる!

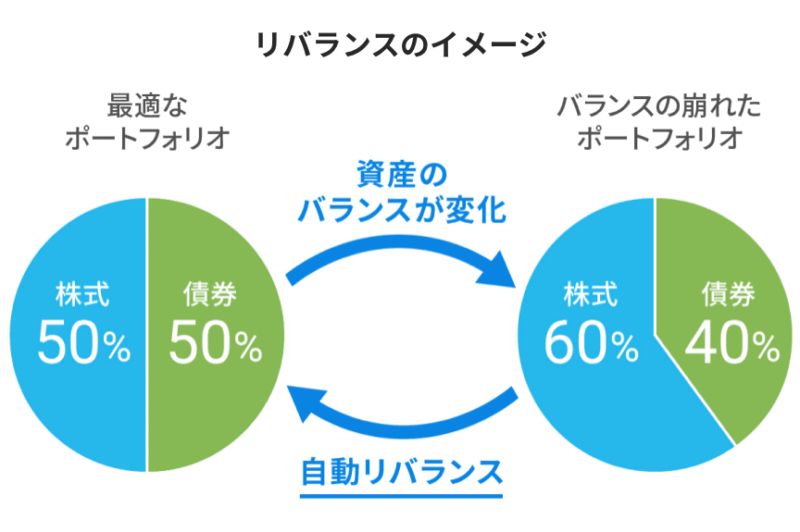

そして、一人ひとりの理想的な資産配分をキープするためにはメンテナンスが不可欠です。

資産運用を始めてしばらく経つと、銘柄によって利益や損失が生まれ、資産配分のバランスがどんどん崩れていってしまいます。

自分にとっての理想的な運用をキープするためには、定期的にメンテナンスし、資産配分を元の状態に戻すことが重要です。

しかし、自分でこれをやろうとすると、かなりの知識と労力が必要になります。

ウェルスナビなら半年に1度は自動でメンテナンスをしてくれます。そのため、手間も時間もかからず、理想的な資産バランスにキープしてくれます。

資産運用計画の状況確認はいつでもスマホアプリで!

入金後の運用実績及び資産運用の目標達成状況は、無料で使えるウェルスナビのスマホアプリで、好きな時にチェックできます。

(3)自動で積立投資ができるので手間がかからない

ウェルスナビは「積立投資」に対するサポートを手厚く行っています。

積立投資とは、貯金のように毎月一定額を積み立てて投資することです。

積立投資には下記のようなメリットがあります。

積立投資のメリット

- 少額からコツコツと投資できる

- 購入タイミングに悩む必要がない

- 購入価格(平均取得購入)を低く抑える効果がある

- 為替相場の影響を軽減できる

毎月コツコツと手動で積立投資するのは面倒ですが、ウェルスナビの自動積立投資機能を設定しておけば、ウェルスナビが一定の積立額(最低1万円から)を銀行口座から毎月1回、自動で投資してくれるので、自分で積立投資をする手間が省けます。

ウェルスナビでは引き落とし日をライフスタイルに合わせて変更したり、引き落とし回数を増減してペースを調整できるので、自分のペースで無理なく積立投資を継続することができます。

(4)本格的な資産運用を1万円から始められる

株式やFXの投資経験がある方なら、単元株を買うのには何十万円も必要ですし複数の銘柄に分散投資しようと思うともっと沢山のお金が必要です。

一方でウェルスナビならたったの1万円から本格的な資産運用を始めることができます。

(5)税金の最適化で0.5%程度のリターン改善効果を期待できる

投資で利益が出始めると気になるのが「利益に対する課税」です。

利益を狙って真剣に取り組むほど、その影響について悩むと思います。

実は、投資上級者は経験で培ったスキルを駆使して支払う税金を少なくしています。

ウェルスナビは、そういった投資上級者のテクニックを自動で行ってくれます。ウェルスナビに搭載されている税負担を自動で最適化する機能「DeTAX」は、税金の負担額が一定を超えた場合、支払いを翌年以降に繰り越すことで負担を軽減してくれます。

(※6 引用:https://www.itmedia.co.jp/business/articles/1904/19/news050_4.html)

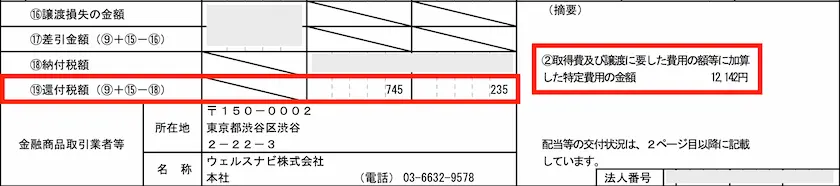

所得税と住民税の還付で0.1%のリターン改善効果あり

2022年度の税制改正で、特定口座で運用されている方は、手数料が費用として控除されるようになりました。 結果、所得税と住民税の還付を受けることができます。

(サイト管理人の年間取引報告書より引用)

(サイト管理人の年間取引報告書より引用)

ちなみに私は2022年度は1,000円くらいの還付を受けることができました。

- 還付所得税:745円

- 還付住民税:235円

還付金は自動的にウェルスナビの運用口座に後日振り込まれます。

私の還付率から計算すると2022年度は0.1%程度のリターン改善効果がありました。

(6)NISA対応!おまかせNISAを利用すれば税金がゼロ

基本的に投資で発生した利益には20.315%の税金が発生します。

しかし、この金融庁により設計された投資で発生した利益を非課税にできる制度「NISA(少額投資非課税制度)」。

ウェルスナビは投資に用いる口座にこのNISA口座を利用できる「おまかせNISA」というサービスを提供しています。

金額制限はあるものの、売却益や配当金に対して非課税にすることができるため、よりお得に投資をすることができます。

ウェルスナビは2024年度から新NISAにも対応し手数料も0.693〜0.733%(税込,年率、新しいNISA口座で自動積立のみで入金した場合)に下がるため、長期でしっかり非課税メリットを享受しながら効率的に運用することができます。

おまかせNISAについては「おまかせNISAの実績評判は?メリットとデメリットから利用すべきかを徹底吟味」を参考にしてください。

(7)将来のお金に対する不安をウェルスナビに全任せし、他のことに時間を使える

ウェルスナビを利用すれば投資にかけていた時間を他の有意義なことに回すことができます。

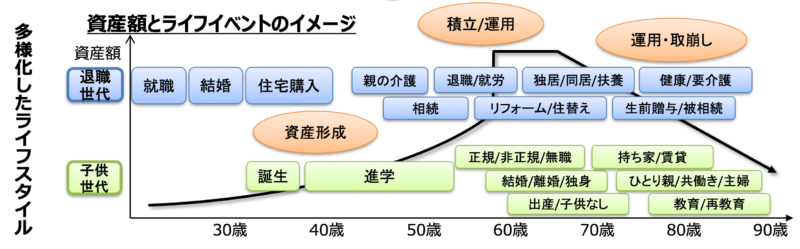

例えば、結婚して子供ができると、職場のことや自分のお金のことに加えて育児や教育など沢山考えることが増えますよね。お金の勉強が好きなら良いのですが、ライフステージがあがるごとにそこに割ける時間はどんどんなくなっていきます。

下記は、金融庁が公表している資料で、近年ライフスタイルがさらに複雑化していることを示しています。

なら、将来のお金に対する心配はウェルスナビにお任せして、仕事や育児などより優先度が高いことにもっと時間を割くという考え方もあります。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

<補足>その他のメリット一覧

これ以外にもウェルスナビには利用者の資産形成をサポートする様々なメリットがあります。

その他のメリット一覧

- 確定申告不要

- 長期割

- ライフプラン機能

- クイック入金

- お釣り投資できるマメタスも利用できる

まず、口座を開設する際に源泉徴収ありの特定口座を選択すれば確定申告は不要です。

また、長期でウェルスナビを利用し続けることで手数料が最大で0.99%(現金部分を除く、年率、税込)まで下がる長期割や人生の目標に沿って直実に資産形成できているかを確認できるライフプラン機能などがあります。

また、クリック入金に対応している銀行を利用すれば、入金手数料ゼロで即座にウェルスナビの口座に反映されます。

お釣りをコツコツウェルスナビに投資できるマメタスというアプリも利用することができます。

6. お得に口座開設!ウェルスナビ2024年の最新キャンペーン情報

現在、ウェルスナビで行われているキャンペーンは下記の通り。

キャンペーン一覧

- 当サイト経由で現金1,000円プレゼント「タイアッププログラム」:期限なし

- 最大15,000円プレゼント!「積立開始プログラム」:期限なし

- 最大5,000円プレゼント!新規ご利用プログラム:期限なし

- 友達紹介プログラム:期限なし

最もお得に利用開始する方法は下記です。

- 10万円でウェルスナビを始めて「タイアッププログラム」と「積立開始プログラム」を適応し、現金1,500円以上もらう

詳しく解説します。

当サイト経由でウェルスナビの口座開設を行い、10万円を入金するとタイアップ特典により現金1,000円が獲得できます。

「積立開始プログラム」も同時に利用することでさらに現金500円がプレゼントされます。

キャンペーンを使ったウェルスナビのお得な始め方の詳細は下記記事に全てまとまっています。

キャンペーンを利用する上での注意点や失敗しない口座開設の方法、実際の運用開始までの流れを全て図解で丁寧に解説していますので、ぜひ参考にしてください。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

※詳細のキャンペーン・プログラムの条件は、ウェルスナビ公式サイトで必ずご確認ください。

7. ウェルスナビのまとめとオススメな人

ウェルスナビは、長期的な資産運用で、安定的に資産形成ができるサービス。

投資するときに時間や手間のかかる「資産運用方針の決定・銘柄の選定・売買・メンテナンス」をすべて自動でしてくれるので、忙しい人でも放ったらかしで将来のための資産形成ができます。

また、私自身も含め、実際に利用している人の多くが利益を出せているのも良いポイントです。

そんなウェルスナビは、下記に当てはまる方にぴったりのサービスです。

こんな方におすすめ

- 信頼性No.1のロボアドバイザーを利用したい方

- 運用成績が比較的好調なおまかせサービスを使いたい方

- 「何から始めらいいかわからない」投資未経験者の方

- (新)NISAでの運用を全ておまかせしたい方

この記事が参考になったのなら幸いです。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

合わせて読みたい

<補足①>失敗しないウェルスナビの口座開設方法を丁寧に図解

「キャンペーンを使ったウェルスナビの1番お得な始め方」の記事でも同様の内容を解説していますが、今すぐ始めたい方向けに口座開設方法をお伝えします。

当記事の通りにウェルスナビ公式で口座開設していただくと、失敗せず、ウェルスナビのキャンペーンを正しく適応することができます。

失敗しない口座開設手順

- (1)事前準備を行う

- (2)<重要>タイアップ専用「口座開設画面」に移動する

- (3)無料診断を行う

- (4)ユーザー登録を行う

- (5)お客様情報を入力をする

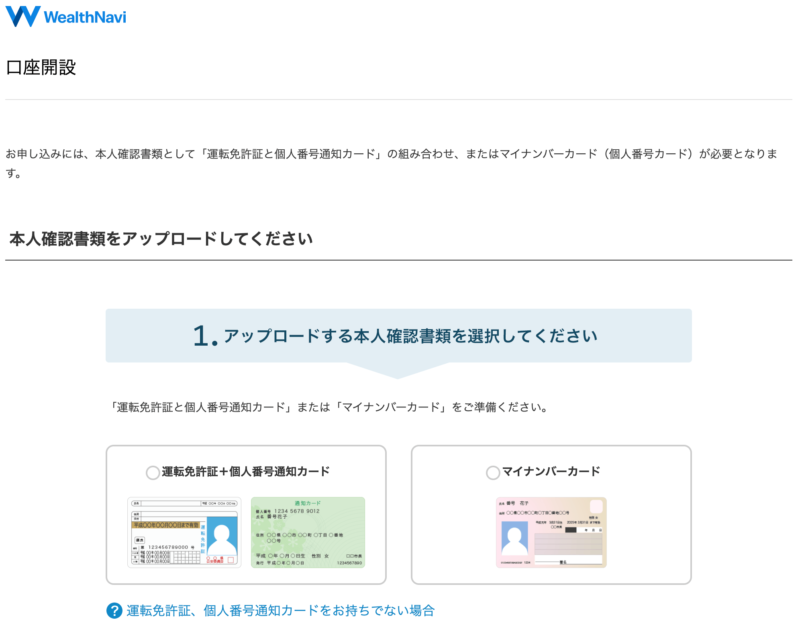

- (6)本人確認書類をアップロードする

- (7)規約等の同意と口座選択

- (8)簡易書留の配達希望日の選択

口座開設するときの参考にしてください。

ちなみに口座開設のお申し込み自体は『無料』で『最短3分』で終了します。

(1)事前準備を行う

実際に口座開設する前にまずは事前準備をしておきましょう。

具体的には下記2点に注目して下さい。

- 本人確認書類を準備する

- 開設する口座の種類を決めておく

本人確認書類を準備する

ウェルスナビの口座開設には、本人確認書類の提出が必要です。

あなたがマイナンバーカードを持っているかどうかで用意する書類の数が変わります。

マイナンバーカードを持っている場合

マイナンバーカードを持っている場合、マイナンバーカードだけでウェルスナビの口座開設ができます。

口座開設中に、スマートフォンなどで撮影した本人確認書類をアップロードする画面があります。

そこでマイナンバーカードを裏面も合わせて、撮影して提出して下さい。

マイナンバーカードを持っていない場合

マイナンバーカードは作ってないけど、紙状の個人番号通知カードはあるという方もいらっしゃると思います。

この場合は、下記で口座開設ができます。

- 個人番号通知カード+運転免許証

- 個人番号通知カード+パスポート

ただし、2020年2月4日以降に発行したパスポートは、所持人記入欄が設けられていないので、本人確認書類として認められません。

また、個人番号通知カードもないという方は下記の方法となります。

- マイナンバー(個人番号)が記載された住民票の写し+運転免許証

- マイナンバー(個人番号)が記載された住民票の写し+パスポート

マイナンバー(個人番号)が記載された住民票の写しは、お住まいの市区町村役場で発行することができます。(200〜300円程度の手数料が別途必要)

開設する口座の種類を決めておく

開設する口座の種類を予め決めておくと迷わず口座開設ができます。

ちなみに、確定申告が必要ないので、基本的には源泉徴収ありの特定口座がオススメです!

個人事業主など、自分で確定申告する予定がある方は、源泉徴収なしの特定口座でも良いでしょう。ただ、結局は納税の際の記入が面倒ですので、基本的には源泉徴収ありの特定口座でいいと思います。

開設口座の種類一覧

- <オススメ>源泉徴収ありの特定口座:ウェルスナビがあなたの代わりに源泉徴収を行い納税してくれます

- 源泉徴収なしの特定口座:ウェルスナビが作成した特定口座年間取引報告書をもとにあなたが自分で確定申告を行う

- 一般口座:投資家が自身が1年間分の取引を全て集計して、自分で確定申告を行う

加えて、NISA口座も同時に開設するかも決めておきましょう。

NISA口座で運用した場合、利益に対する税金が非課税になり、効率的に運用することができます。

※源泉徴収ありの特定口座とNISA口座を開設した場合、NISA口座での買付が優先的に行われます。

(2)<重要>タイアップ専用「口座開設画面」に移動する

タイアップ専用口座開設画面を経由して登録しなければ、プレゼント金がもらえません。

当サイトからタイアップ専用「口座開設画面」に移動すると、以下の画面となります。

タイアップ専用「口座開設画面」(デスクトップ画面)

「タイアッププログラム | 1,000円プレゼント」という記載をしっかり確認して、同ページよりウェルスナビの無料診断or口座開設を行って下さい。スマートフォンの方も同様の記載があるか、しっかり確認しましょう。

他の窓口から口座開設してしまうと、現金1,000円がプレゼントされません。

(3)無料診断を行う(スキップ可能)

すぐに口座開設を行ってもよいですが、事前に無料診断をおこなっておくと、ウェルスナビでの資産運用のイメージがつくと思います。

タイアップ専用ページにある「無料診断はこちら」をタップして下さい。

※ここでの診断結果はあくまでイメージです。口座開設後に再度診断することになります。

シミュレーション結果を見て資産運用のイメージがついたら、画面下の「口座開設はこちら」をタップしましょう。

(4)ユーザー登録を行う

ユーザー登録を行います。入力は早い人なら3分程度で完了します。

ユーザー登録

まずメールアドレスの入力を行い「ユーザー登録」を行います。

メールで通知された認証コードと、任意のパスワードを入力してユーザー登録します。

(5)お客様情報の入力をする

お客様情報の登録

次にお客様情報の入力を行います。

(6)本人確認書類をアップロードする

事前準備した本人確認書類をアップロードしましょう。

用意すべき組み合わせは下記の通りです。

本人確認書類の組み合わせ

- マイナンバーカード

- 個人番号通知カード+運転免許証

- 個人番号通知カード+パスポート

- マイナンバー(個人番号)が記載された住民票の写し+運転免許証

- マイナンバー(個人番号)が記載された住民票の写し+パスポート

(7)規約等の同意と口座選択

規約にチェックしていきましょう。

そして口座の種類を選択します。

基本的には、特定口座(源泉徴収あり)にしておけば大きな失敗はないでしょう。

(8)簡易書留の配達希望日の選択

最後に書類の配達日の希望を選択します。

私の場合、「指定なし」で営業日2日で届きました。

「土日希望」とした場合は、申し込む曜日が週末だと最悪1週間程度かかってしまう可能性もあるのでご注意ください。

家にウェルスナビから書類が届いたら口座開設は完了です。

※詳細のキャンペーン・プログラムの条件は、ウェルスナビ公式サイトで必ずご確認ください。

<補足②>ウェルスナビで失敗しないために!始める前に押さえるべきポイント

ウェルスナビについて始める前に知っておくべきポイントは次の3点です。

注意点

- ポイント1:積立投資をするようにしましょう

- ポイント2:リスク許容度は診断結果のままで運用しよう

- ポイント3:ウェルスナビ for 〇〇など複数の契約窓口があるが直販が一番お得

しっかり押さえておくことで後悔なくウェルスナビを検討できます。

ポイント1:積立投資をするようにしましょう

これからウェルスナビを利用する予定の方は積立投資をオススメしています。

積立投資には下記のようなメリットがあります。

積立投資のメリット

- 少額からコツコツと投資できる

- 購入タイミングに悩む必要がない

- 投資する時間分散により、高値掴みのリスクを軽減

- 為替相場の影響を軽減できる

特に、ウェルスナビが投資する金融商品は海外ETFと呼ばれるものです。

海外ETFとは

海外の証券取引所に上場している投資信託。基本的に外貨で運用される。

ウェルスナビはその中でもニューヨークの証券取引所に上場しているETFに投資していることから為替相場の影響を受けます。

ですので、例えば、ドルだと運用実績がプラスだけど、円で見たらマイナス・・・なんてことがあります。

この原因は円高です。

円高とはドルに対して円の価値が高くなることを言います。

| 円の状態 | 1ドルに対する円の値段 | 100ドルの対する円の値段 |

| 円高 | 1ドル=90円 | 90000円 |

| (基準値) | 1ドル=100円 | 100000円 |

| 円安 | 1ドル=110円 | 110000円 |

例えば、今まで1ドル=100円だったのが1ドル=90円となることを円高と言います。運用している金融資産の総額が500ドルだった場合、100円×100ドル=100,000円が、90円×100ドル=90,000円となるので円高の影響で10,000円も損したことになります。

逆に円安になれば、円ベースの運用成績が上がります。

為替相場は日々変わり続けるので、このコントロールは不可能です。

心配な方にオススメしたいのが積立投資です。積立投資を行えば、投資時期を分散できるので、為替変動のリスクも軽減できます。

これからウェルスナビを始められる方は、ぜひ積立投資をしてみてください。

ウェルスナビの積立投資については「ウェルスナビで積立はすべき?積立金額はいくらがいいの?」で詳しく解説しています。

ポイント2:リスク許容度は診断結果のままで運用しよう

ウェルスナビの無料を診断を行うとあなたに最適なポートフォリオを作成してくれます。

その際、リスク許容度も自動的に決定します。

リスク許容度とは、あなたがどれくらいの損失なら感情的に耐えうることができるかという指標のことです。

基本的には最大値であるリスク許容度5が1番運用実績が高いですが、自分に適したリスク許容度でない場合、損失に耐えられなくて売却してしまうリスクがあります。ウェルスナビは長期の投資が前提ですので、診断結果のリスク許容度で基本的には運用すると良いでしょう。

リスク許容度については「ウェルスナビのリスク許容度はどれがおすすめ?」をご参照ください。

ポイント3:ウェルスナビ for 〇〇など複数の契約窓口があるが直販が一番お得

ウェルスナビには、ウェルスナビ for 〇〇といったサービスもあるため、どれを使えばいいのか分かりづらいかもしれません。

- WealthNavi for 住信SBIネット銀行

- WealthNavi for ANA

- WealthNavi for イオン銀行

- WealthNavi for 横浜銀行

- WealthNavi for JAL

- WealthNavi for TOKYU POINT

- WealthNavi for auじぶん銀行

- WealthNavi for 東京海上日動

- WealthNavi for ODAKYU

- WealthNavi for 東京スター銀行

- WealthNavi for 三菱UFJ銀行

ウェルスナビ forは、ウェルスナビを運営するウェルスナビ株式会社と他社がコラボしたサービス。コラボ先の口座を持っている人であれば、口座開設をスピーディにできます。

ちなみに、「ウェルスナビ株式会社の直販申し込み口」が最もオススメです。

なぜなら、長期割があるからです。

長期割とは、長期的にウェルスナビを利用し続けることで、手数料が最大で0.99%(現金部分を除く、年率、税込)まで下がるサービスです。これは直販にしか導入されていません。

また、キャンペーンを活用して最もお得に運用を開始できる点からも「ウェルスナビ株式会社の直販申し込み口」が最もオススメと言えます。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る