「WealthNavi(ウェルスナビ)」や「THEO(テオ)」など、投資のアドバイスや運用自体を自動で行ってくれるサービス、ロボアドバイザー。

ほったらかしで資産形成できるという特徴から、投資初心者から経験者、投資に時間を割けない多忙な人に人気です。

しかし、人気ということは知っていても、「WealthNavi」と「THEO」は何が違うのか、そもそもロボアドバイザーとは具体的などんなものなのか分からない人も多いのではないでしょうか。

まず、大前提として「WealthNavi」と「THEO」は共に資産形成のための資産運用を行うサービスです。

例えば、老後に向けて〇〇年で〇〇〇〇万円を作るという考え方です。

これを踏まえて、下記で選ぶと失敗しにくいです。

この記事では、この記事では、両方に投資をして併用検証をした私が、

- 両サービスの特徴と比較

- どちらのサービスがあなたに適しているのか

- それでも迷った際のオススメの投資方法

を解説していきますので、ぜひ参考にしてください。

追記

THEOに関しては、実績不調等を理由に約5年の投資を経て、現在では運用を停止しています。

1. テオとウェルスナビそれぞれの基本情報を解説

前提として、どちらのロボアドバイザーも将来の資産形成に役立つことは間違いありません。

なぜなら、どちらも資産形成のための資産運用を行うサービスだからです。

この前提を踏まえて、まずは両者の概要を簡単に見ていきましょう!

THEO(テオ)とは

THEOは株式会社お金のデザインが提供する投資一任型のロボアドバイザーです。WealthNaviより5ヶ月早い、2016年2月に国内初の本格サービスとしてリリースされました。

多くのロボアドバイザーの中でも、THEO(テオ)は個人に合わせて資産配分を最適化してくれるだけでなく、期待リターンについても最適化して、確実性の高い資産形成を実現できるようになっています。

【THEOの詳細情報】

| 運営企業 | 株式会社お金のデザイン |

| サービス開始日 | 2016/2 |

| ロボアドバイザータイプ | 投資一任運用型 |

| 運用手法 | スマートベータ運用 |

| 投資するファンド | 30種類以上の海外ETF |

| 投資一任手数料 | 預かり資産の1.1%(税込) |

| 投資商品の手数料 | 非公開(ETFの信託報酬) |

| 最低投資金額 | 10万円 ※THEO+ docomoのみ1万円から可能 |

| 最低積立金額 | 1万円〜 |

| リバランス頻度 | 原則月に1回 ※リバランスとは、相場の価格変動に合わせて金融商品の保有割合を調整すること |

| NISA対応 | ×通常NISA ×つみたてNISA |

| 入金手数料 | クイック入金対応の場合無料 |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要(源泉徴収ありの特定口座の場合) |

WealthNavi(ウェルスナビ)とは

ウェルスナビは2016年7月にウェルスナビ株式会社が提供を始めた投資一任型のロボアドバイザー。

ウェルスナビの特徴

- 投資に関する知識不要、かつ長期的かつ安定的に資産運用ができる

- 2年以上の利用者の90%がプラスの運用実績(2023年12月末時点)

- 5年以上の利用者の90%以上の方が20%以上の運用実績(2023年12月末時点)

さまざまな企業がロボアドバイザーを提供するなか、ウェルスナビは2022年現在、預かり資産7500億円以上(※1)・運用者数38万人以上(※2)と人気No.1のロボアドバイザー(※3)となっています。

※1 2022年9月13日時点

※2 2023年9月30日時点の運用者数

※3 一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年9月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年12月時点)

2023年2月27日より1万円という少額から始められるようになりました。

また、NISA口座で運用できるお任せ型のロボアドバイザーでもあります。

【ウェルスナビの概要】

| 企業名 | ウェルスナビ株式会社 ※東証グロース市場上場企業(7342) |

| サービス開始日 | 2016/7 |

| 投資するファンド | 約8種類 |

| ロボアドバイザータイプ | 投資一任運用型 |

| 預かり資産手数料 | 1.1% (現金部分を除く、年率、税込) |

| 投資商品の手数料 | 年率0.08〜0.13% ※ETFの信託報酬 |

| 手数料割引 | 50万円~200万円未満:6か月毎に-0.01% ※200万円以上 :6か月毎に-0.02% (年率,税込) |

| 最低投資金額 | 1万円 |

| 最低積立金額 | 1万円〜 |

| NISA対応 | ◯新NISA |

| 入金手数料 | クイック入金対応の場合無料 <クイック入金対応銀行一覧> ・三井住友銀行 ・みずほ銀行 ・三菱UFJ銀行 ・住信SBIネット銀行 ・ソニー銀行 ・イオン銀行 ・auじぶん銀行 |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要(源泉徴収ありの特定口座の場合) |

| スマホアプリ | あり(iOS/Android) |

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

2. 併用検証しました!テオとウェルスナビの運用実績を比較

ここまでWealthNaviとTHEOの機能を比較してきました。実際に自分のお金で資産運用するとなると、確実に運用実績を出してくれるロボアドバイザーを選びたいと思います。

結論から言えば、公式サイトで公開されている運用実績データを比較するとウェルスナビの方が優秀です。

<2023年12月末までの実績比較>

| ロボアドバイザー | 運用開始時期 | 過去6ヶ月 | 過去1年 | 過去3年 | 過去5年 | 運用開始来 |

| ウェルスナビ ※2023年12月末時点 | 2016年1月〜 | +2.01%〜9.64% | +18.48〜42.30% | +38.17%〜73.38% | +55.17%〜109.02% | +58.80%〜125.32% |

| THEO ※2023年12月末時点 | 2016年3月〜 | +6.49%〜+13.76% | +8.51%〜+17.73% | +26.57%〜+46.54% | +33.45%〜+56.06% | +37.48%〜+90.76% |

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

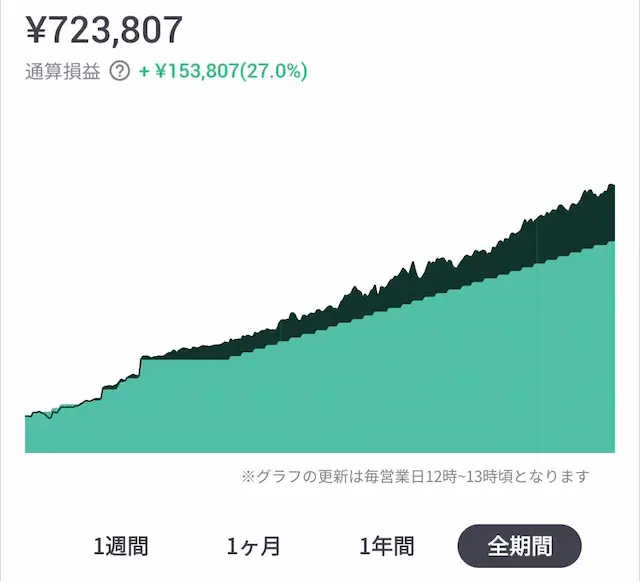

加えて、弊サイトでは実際にウェルスナビとTHEO両方を同時期(2017年11月)から資産運用を行っているので、その投資実績を公開します。

ウェルスナビのみ積立投資を実践している(THEOも以前積立投資をしていた)ので、単純な実績比較としては参考になりにくいですが、実際の値動きの推移を閲覧できるため”投資後のイメージ”として参考にしてください。

※あくまで過去の運用実績なので、将来の運用を保証する訳ではありません。

サイト管理人がウェルスナビを6年"積立投資"した運用実績(2024年4月2日更新)

私は2017年11月に10万円からウェルスナビで投資を始めました。

毎月1万円(最初のうちは毎月2万円)をコツコツ積立投資しています。

現在の投資元本(107万円)に対する運用実績は、+71.63%(76万円以上の利益)です。

<私の実績推移の様子>

<私の過去の運用実績一覧表>

| 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

| 1月末 | 56.74% | 34.57% | 34.56% | 18.04% | 8.50% | -2.96% | 3.13% | |

| 2月末 | 65.12% | 35.70% | 32.21% | 21.70% | 0.17% | 1.07% | -0.06% | |

| 3月末 | 71.41% | 34.76% | 38.81% | 28.40% | -12.16% | 1.10% | -3.96% | |

| 4月末 | 運用中 | 39.41% | 41.54% | 31.24% | -4.62% | 4.21% | 0.01% | |

| 5月末 | 40.13% | 35.74% | 34.19% | -0.64% | -3.14% | 0.01% | ||

| 6月末 | 49.18% | 33.65% | 34.85% | 2.21% | 1.55% | -0.01% | ||

| 7月末 | 52.98% | 36.46% | 33.62% | 5.18% | 1.76% | 2.78% | ||

| 8月末 | 51.32% | 35.83% | 35.83% | 9.93% | -1.11% | 2.78% | ||

| 9月末 | 47.80% | 28.48% | 31.77% | 6.08% | 1.18% | 3.21% | ||

| 10月末 | 45.45% | 37.11% | 39.69% | 3.30% | 5.11% | -4.60% | ||

| 11月末 | 52.66% | 39.68% | 36.31% | 13.10% | 6.71% | -1.62% | 1.29% | |

| 12月末 | 52.61% | 26.93% | 40.44% | 16.89% | 8.26% | -9.60% | 2.91% |

上記の私の運用実績をまとめると

- 運用開始から3年(36ヶ月)のうち、月末実績がマイナスだった月は12回あったが、

- 運用開始から4年目以降は一切元本割れすることなく、

- 結果として、年率平均利回り約10%

ウェルスナビで6年以上積立投資をして、コロナショック等で一時的な損失はありましたが、愚直に投資を続けることで、結果として大損や失敗することなく高い運用成績を上げることができています。

【運用停止】THEOの運用実績(2017年11月〜2023年10月27日)

私は2017年の11月からTHEOを入金額10万円で使い始めました。

毎月2万円を積立投資していましたが、途中からは月1万円の積立投資に変えました。

個人的な事情で運用を一時的に停止していましたが、2022年8月から運用を再開しました。

しかし、2023年10月末に運用を完全停止しました。

最終運用実績は、2023年10月27日時点で+16.99%でした。

THEOの運用を停止した理由

私は2017年11月から、ウェルスナビと併用してTHEOを使っていましたが、2021年6月に積立投資を停止。加えて、2022年2月には一旦運用を停止しました。

その後、2022年8月から、THEOが新しく発表したグリーンモード(ESG投資)で月に1万円の積立投資を行なっていましたが、2023年10月に完全に運用を停止しました。

THEOの運用実績が他のウェルスナビなどのロボアドバイザーより劣っているかという点については、これは各ロボアドバイザーにおける事前の診断結果(個人のリスク許容度)で導き出される資産配分(ポートフォリオ)次第なので一概には言えません。

下記はTHEOとウェルスナビにおける私の資産配分です。

| THEO | ウェルスナビ ※リスク許容度5 | |

|---|---|---|

| 株式(米国株・日欧株など) | 68% | 85% |

| 債券(米国債券など) | 24% | 5% |

| 実物資産(不動産など) | 8% | 10% |

株式は値動きが1番激しい(リスクが高い)ために、相場が良ければ、高い運用実績を期待できます。そのため、私の運用実績ではウェルスナビの方が高くなりました。もしTHEOで株式割合がウェルスナビより高いポートフォリオを選択していれば、THEOの方が実績が高くなったかもしれません。

それより個人的に気になったのはコストの点です。THEOは預かり資産の1.1%(税込、年率)のサービス手数料に加えて、ETF経費が発生します。

ただし、このETF経費ですが実は非公開です。この点に疑問を感じており、全てが明らかになっているウェルスナビを継続利用することとしました。

加えて、最近ではAIを活用して個人のリスク許容度ではなく相場の動きに合わせて資産配分を臨機応変に調整する実績重視の「ROBOPRO(ロボプロ)」のようなロボアドバイザーも登場しており、現在私はウェルスナビとロボプロを併用運用しています。

実績を重視したい場合は「ROBOPRO(ロボプロ)」がおすすめ!

FOLIO ROBO PROの結論

- AI(機械学習)の予測データを活用し、資産配分を市場に合わせて最適化させることで運用実績を最大化。

- 金融庁が公表した2022年末までのロボアドバイザー運用実績No.1

- 2020年1月15日から2023年6月末までの運用実績は+58.16%(年利14%以上)

ROBOPROとウェルスナビの比較については下記記事をご参照ください。

-

ロボプロとウェルスナビ比較!どっちが優秀?併用投資で検証しました

続きを見る

3. テオとウェルスナビの違いを徹底比較

ここまで、WealthNaviとTHEOはどちらも信頼のおける投資一任型ロボアドバイザーサービスであることをお伝えしました。とはいえ、2つのサービスのどちらを選べばいいか迷ってしまうのではないでしょうか。

そこで両サービスの特徴がわかる比較表を作成しました。

| WealthNavi(ウェルスナビ) | THEO(テオ) | |

| サービス提供会社 | ウェルスナビ株式会社 | 株式会社お金のデザイン |

| 運用者数 | 34万人以上 | 10万人以上 |

| 運用手法 | インデックス運用 | スマートベータ運用 |

| 最低投資可能金額 | 1万円 | 1万円 ※THEO+ docomoの場合 |

| 基本手数料(税込) | 1.1% | |

| 金融商品の手数料 | 0.08〜0.13%程度 | 非公開 |

| 手数料割引 | 長期割(最大10%OFF) | なし |

| 金融商品 | 海外ETF(8銘柄) | 海外ETF(最大30銘柄以上) |

| 自動積立機能 | あり:支払い回数カスタム可 | あり:支払い回数は月1回のみ |

| 運用パターン | 5通り | 231通り |

| 入金手数料 | 無料(リアルタイム入金の場合) | 無料(クイック入金の場合) |

| 税金の最適化機能 | あり:DeTAX | あり:Tax Optimizer |

| 確定申告 | 不要 ※源泉徴収ありの特定口座 | |

| ポートフォリオのリバランス頻度 | 原則として半年に1回 | 毎月1回 |

| 下落抑制機能 | × | ◯ |

| NISA対応 | ◯ | × |

| ESG投資 | × | ◯ |

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

ここからは、WealthNaviとTHEOに大きな違いがある下記項目に注目して比較していきます。

- 運用手法

- 運用パターン

- 手数料

- 手数料割引

- 自動積立投資機能

- 税金の最適化機能

この中でも特に重要な違いは運用手法と運用パターンにあります。

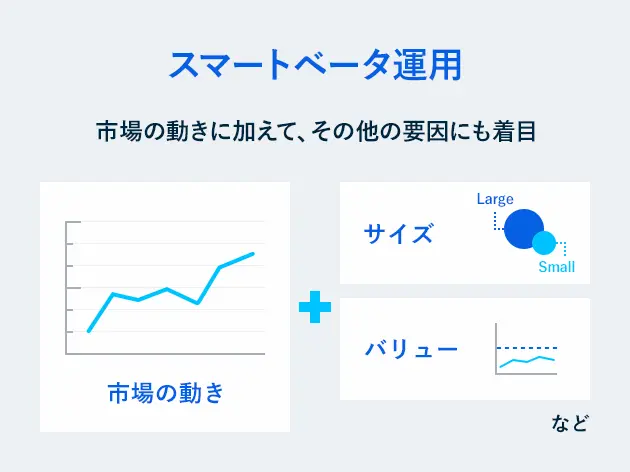

1. 運用手法

最も大きな違いは運用手法にあります。

- ウェルスナビ・・・インデックス運用

- THEO・・・スマートベータ運用

ウェルスナビは現代ポートフォリオ理論というノーベル賞受賞の伝統的金融工学をベースに、リスクに対するリターンを最大化する確実性の高い資産形成のための資産運用(インデックス運用)に強みがあります。

資産を世界中の国や資産に分散投資し、リスクをコントロールしながら着実なリターンを積み上げていくことを目的に資産運用を行います。

一方でTHEOは、ウェルスナビが行っているインデックス運用の応用であるスマートベータ運用を行っています。スマートベータ運用とは、市場の動きに連動して得られる利益(インデックス運用)だけでなく、その他の要因(ファクター)がもたらす利益も獲得しようとする運用手法です。

これにより、インデックス運用より高いリターンを期待できるとされています。

スマートベータ運用に期待感はあるものの、ウェルスナビの運用手法の方が昔からあるため、確実性が高いともいえます。

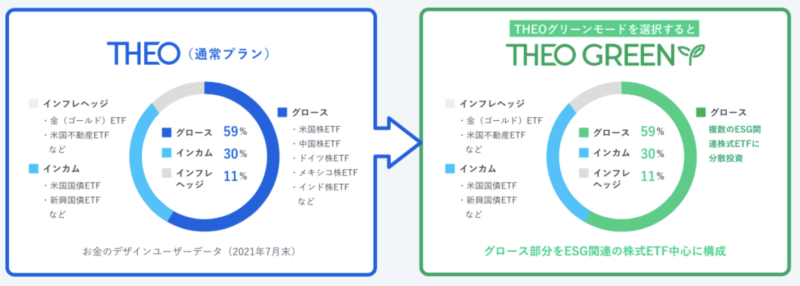

<補足>THEOはESG投資ができる

運用手法ほど大きな影響はありませんが、THEOでは資産配分の一部をESG投資に変更することができます。

ESG投資とは、環境(Environment)、社会(Social)、企業統治(Governance)に取り組んでいるかの評価軸で企業を選び投資する投資手法のこと。

私たちの年金を運用しているGPIFも取り入れている運用手法で、世界のスタンダートな投資手法になりりつつあります。

2. 運用パターン

ウェルスナビとTHEOの資産配分に関する項目をより細かく比較した表になります。

| 項目/サービス名 | THEO | ウェルスナビ |

|---|---|---|

| 資産配分のパターン | 231通り | 5通り |

| 資産配分の決まり方 | 年齢・金融資産・就業状況 | リスク許容度 |

上記の表から、THEOの方が個人に合わせた資産配分を提供できると言えます。

ウェルスナビは個人がどのくらいの値下げ幅なら耐えられるかの「リスク許容度」の診断のみで資産配分を決定しますが、5種類と提案できる資産配分の種類が少ないので、意図せず不必要なリスクをとっている可能性があります。

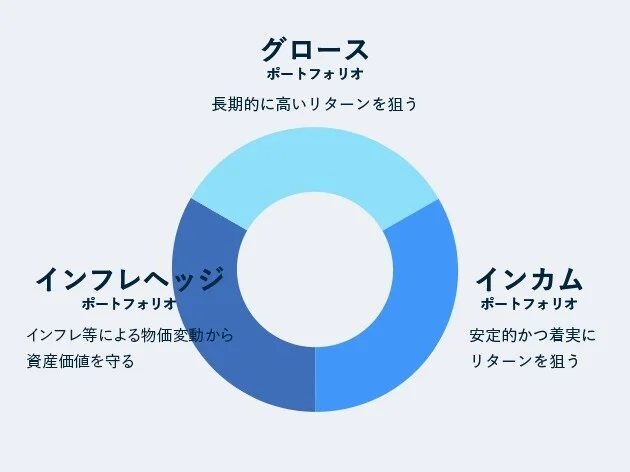

THEOは、年齢・金融資産・就業状況という3つの質問に対する回答をもとに、それぞれ目的の異なる3つの機能ポートフォリオ

- グロースポートフォリオ・・・長期的に高いリターン獲得を目指す

- インカムポートフォリオ・・・リスクを抑え安定的かつ着実なリターンを得る

- インフレヘッジポートフォリオ・・・物価変動から資産価値を守る

の割合が変動し、柔軟に一人ひとりにあった資産配分を提案できる仕組みになっています。

このため、個人最適化の方に強みがあるのはTHEOでしょう。

3. 手数料

手数料は軽視できないポイントです。わずかな差でも、長期利用を考えると合計手数料が大きく変わってくるからです。

ロボアドバイザーの手数料は投資一任手数料+運用商品の手数料です。

WealthNaviとTHEOの基本手数料はどちらも同じで、預かり資産の1.1%(年率・税込)です。z(※共に預かり資産のうち3,000万円を超えた部分は手数料が0.55%に割引)

注目すべきは、運用商品の手数料でウェルスナビは0.08〜0.13%程度に対して、THEOは非公開です。

手数料の透明性ではウェルスナビでしょう。

4. 手数料割引

WealthNaviとTHEOの手数料はほぼ同額でしたが、ウェルスナビには別途手数料割引があります。

WealthNaviにおける割引サービスには、運用に費やした期間・金額に合わせて手数料が安くなる「長期割」というものがあります。内容は以下のとおりです。

| WealthNaviの「長期割」プラン | ||

| 運用金額 | 50万円以上、200万円未満 | 200万円以上 |

| 手数料割引 | 6ヶ月ごとに年率0.011%下がる | 6ヶ月ごとに年率0.022%下がる |

| ※ 最大で年率0.99%まで割引 | ||

仮に100万円を運用した場合、手数料が年率0.99%の最安値になるのに60ヶ月(5年)。200万円を運用した場合は30ヶ月(2.5年)かかる計算になります。具体的な手数料の金額例として200万円を運用する場合、当初22,000円だったものが2.5年後に19,800円となります。

微々たる差に感じますが、長期投資ではできるだけ手数料が安い方が有利になりますので、長く続ければ手数料が下がっていくウェルスナビは良いですね。

5. 自動積立投資機能

長期的な投資では毎月少しずつ資金を追加投入する積み立てが重要です。しかしながら、毎月自分の手でお金を振り込んでいくのは想像以上に手間がかかります。

そこで、ロボアドバイザーには毎月1回、一定の積立額を銀行口座から引き落とす「自動積立投資機能」が搭載されています。入金に手数料はかからず、手続きはオンラインで簡単に済ませることができます。

加えて、特定月のみの積み立てを設定することも可能で、ボーナスが入る月だけ自動で入金することができ、無理なく柔軟に投資を続けられるようになっています。

自動積立投資において、THEOでは毎月6日、12日、20日、26日の4つから自動的に引き落とされます。

一方WealthNaviでは毎月6日、12日、20日、26日、末日の中から自由に引き落とし日を選択できます。

また、月の引き落とし回数を1回〜5回など、自由に増減できる点もWealthNaviの特徴です。

6. 税金の最適化機能

投資で利益を上げた場合、避けては通れないのが税金の支払いです。税金の負担は誰もが気になるところですが、ロボアドバイザーには税金の最適化機能が備わっています。

WealthNaviとTHEOにはそれぞれ、税金の負担額が一定を超えた場合、翌年以降に繰り越される「DeTAX」「Tax Optimizer」があります。

必ず適応されるわけではなく、ウェルスナビは20,000円以上、THEOは2,000円以上の税金の最適化効果があると判断された場合のみ適応されます。

4. テオ・ウェルスナビと比較される楽ラップってどう?

WealthNaviとTHEOは最も人気なロボアドバイザーですが、楽天証券で投資ができる「楽ラップ」も有名です。

楽ラップの最低投資金額は1万円とTHEOと同様に低額ですが、個人的には楽ラップを活用する必要性はないと思っています。

なぜなら、楽ラップはウェルスナビとほぼ同じインデックス運用を行います。実績比較では、ウェルスナビの方が現在優秀なので、同じ運用理論のロボアドを併用する必要はないと考えているからです。

↓お得な始め方の詳細を知る↓

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

テオとウェルスナビの比較まとめ

WealthNaviとTHEOの大きな違いをまとめると下記のようになります・

違いまとめ

- 現在の運用実績はウェルスナビの方が優秀

- ウェルスナビはインデックス運用、THEOはスマートベータ運用

- THEOはESG投資ができる

- 運用パターンはTHEOの方が231通りと多い

- ウェルスナビだけ手数料割引がある

- ウェルスナビの方が手数料割引が適応しやすい

- ウェルスナビの方が自動積立の引き落とし日をカスタムできる

- ウェルスナビはNISA口座でも運用できる

以上のようになりました。

これらを踏まえて基本的には下記のように選ぶと失敗しにくいでしょう。

- 運用実績が高い方が良い

→ウェルスナビ - 個々により最適化された資産運用がしたい

→THEO

資産形成のための資産運用を行うサービスという前提のもと、できるだけ運用実績が方を選びたいならウェルスナビです。

THEOのスマートベータ運用も期待感がありますが、現在ではウェルスナビの運用手法の方が堅実的といえます。

一方で、THEOの強みは個人にきめ細かく最適化してくれる点。ここに魅力を感じるならTHEOが良いでしょう。

この記事が参考になりましたら幸いです。

・ウェルスナビのお得な始め方

-

【1000円お得に始める】ウェルスナビ2024年キャンペーンと口座開設手順

続きを見る

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

<補足>テオとウェルスナビの併用はあり?

これには色々な考え方があると思います。

ウェルスナビとTHEOは運用手法が違います、そのためインデックス運用とスマートベータ運用で比較をするために併用するのはありでしょう。

しかし、どちらも資産形成のための資産運用を目的とするロボアドバイザーであるために、片方だけの利用でも目的達成はできると考えます。

それよりも、全くアプローチの違う運用手法をとるロボアドバイザーを併用する方が効率的だと思っています。

個人的におすすめするのはFOLIO ROBO PROという高い運用実績を目的に運用を行うロボアドバイザーです。

具体的には、AI(機械学習)による価格予測を活用して、市場の変化に合わせてポートフォリオ(資産配分)を月ごとにダイナミックに変化させ、リターンの最大化を目指します。

通常のロボアドバイザーは投資している商品の比率自体はそれほど大きく変わらないのに対して、FOLIO ROBO PROでは、その比率が毎月大きく変わるのが特徴です。

このように、運用目的が違うロボアドバイザーと併用した方が、最終的に確実性の高い資産形成を実現できるのではと考えています。